昨日晚间,中国太保发布了2019年半年报。数据显示,中国太保业绩表现亮眼,上半年实现营业收入2203.86亿元,其中保险业务收入2078.09亿元,同比增长7.9%;实现归母净利润161.83亿元,同比增长96.1%。

截至6月末,中国太保管理资产达1.87万亿元,较上年末增12.5%。集团客户数达1.34亿,较去年末增710万。

产、寿险净利润

具体到子业务板块,太保寿险上半年续期业务增长9.9%,推动上半年保险业务收入至1384.28亿元,同比增长5.6%。寿险上半年实现净利润122.59亿元,同比增长88.5%,仍是集团第一大利润来源。

在业务质量方面,寿险上半年继续聚焦价值、队伍和赋能,实现新业务价值149.27亿元,同比下降8.4%。其中一季度、二季度占比分别为60.2%和39.8%,与去年同期相比,业务进一步向均衡发展转变。截至6月末,寿险业务剩余边际余额3154.6亿元,较上年末增长10.5%。

财险板块业务收入同比增长12.6%至691.58亿元,其中,非车险业务收入同比增长31.1%,占比提升4.7个百分点,达33.3%。财产险业务加强费用成本管控,上半年综合成本率为98.6%,同比持平。

作为财险板块重要支柱,太保产险上半年实现保险业务收入682.47亿元,同比增长12.5%;实现净利润33.5亿元,同比大增111.1%。

按原保费收入计算,太保寿险、太保产险仍分别为中国第三大寿险公司和第三大财险公司。利润超预期大幅增长有多方面因素,除了企业本身业务质量改善,还受益于国家税收政策利好以及投资端改善。

数据显示,太保寿险上半年投资收益为293.91亿元,同比增加32.2%。主要是由于债券利息收入增加,以及因资本市场回升影响带来的股票公允价值变动及买卖价差收入的增加。太保寿险2019年上半年所得税为-17.11 亿元,同比降低153.6%。

投资资产达1.36万亿

数据显示,截至2019年6月末,中国太保管理的资产规模达1.87万亿元,较上年末增长12.5%。其中,集团投资资产1.36万亿元,较上年末增长10%;第三方管理资产5167.46 亿元,较上年末增长19.5%。

在投资收益方面,2019年上半年,太保实现净投资收益296.91亿元,同比增长13.5%,主要是固定收益投资利息收入增加所致;年化净投资收益率4.6%,同比上升0.1个百分点。总投资收益326.11亿元,同比增长24.7%,主要原因是受权益市场上行影响,证券买卖收益和公允价值变动收益增加;年化总投资收益率4.8%,同比上升0.3 个百分点。

具体到资产配置,至2019年6月30日,太保固定收益类投资占比82.6%,较上年末下降0.5个百分点;权益类投资占比13.7%,较上年末上升1.2个百分点,其中核心权益(包括股票和权益型基金)占比7.4%,较上年末上升1.8个百分点。

太保表示,上半年把握市场机会,积极配置了长久期国债、高等级信用债和权益类资产,同时在综合考虑流动性安全的情况下,增加优质非公开市场融资工具的配置。考虑到固收市场仍面临较大的信用风险,公司对于信用风险承担仍保持谨慎的态度。

关键词: 中国太保

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

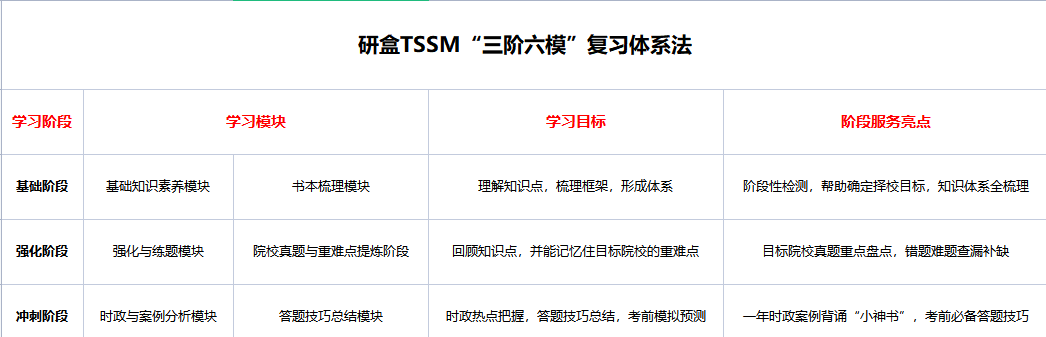

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

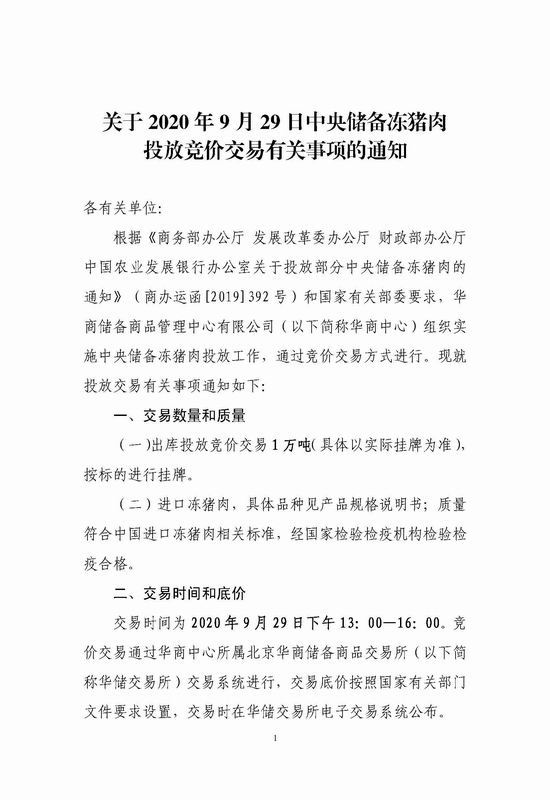

华储网:1万吨中央储备冻猪肉将于9月29日出库投放竞价交易

据华储网消息,9月29日,1万吨中央...

华储网:1万吨中央储备冻猪肉将于9月29日出库投放竞价交易

据华储网消息,9月29日,1万吨中央...

北京地区游戏产业未来将构建“一都五中心”发展格局

2020年9月25日, BIGC 2020北京...

北京地区游戏产业未来将构建“一都五中心”发展格局

2020年9月25日, BIGC 2020北京...

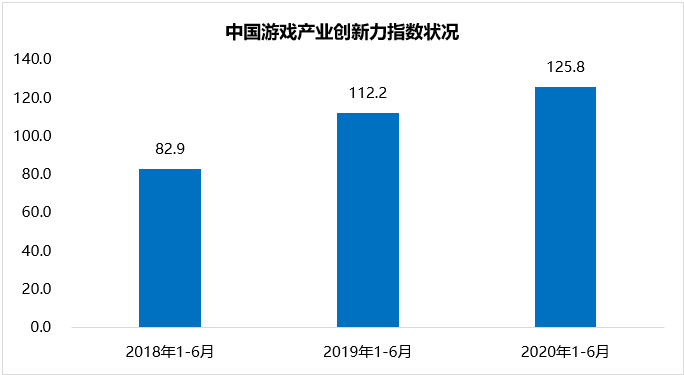

伽马数据:我国前六月游戏产业创新指数同比提升12.1%

2020年9月25日, BIGC 2020北京...

伽马数据:我国前六月游戏产业创新指数同比提升12.1%

2020年9月25日, BIGC 2020北京...

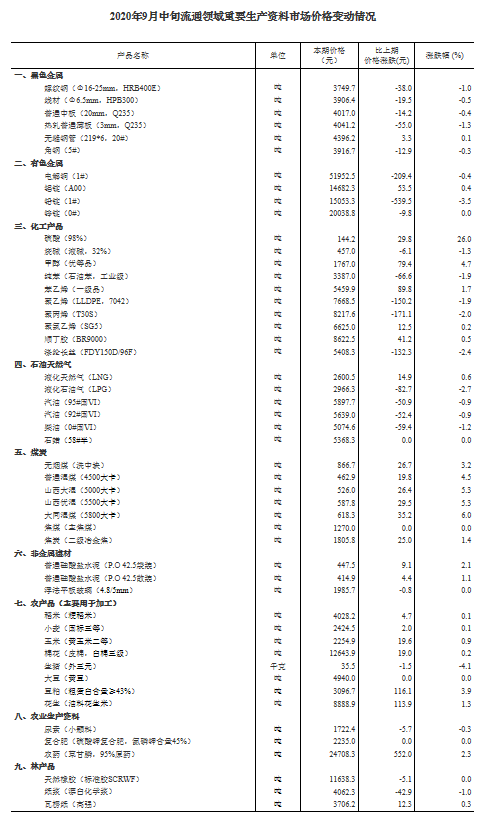

统计局:9月中旬生猪价格环比下降4.1%

据统计局网站消息,统计局今日公布...

统计局:9月中旬生猪价格环比下降4.1%

据统计局网站消息,统计局今日公布...