近日,银保监会通报三家银行保险机构侵害消费者权益情况,蓝鲸保险多方核实确认,监管点名矛头分别指向中国邮政储蓄银行、人保寿险及众安保险。据了解,下一步,银保监会要求各银行保险机构结合侵害消费者权益乱象整治工作,围绕违规收费、销售误导、惜赔拖赔等侵害金融消费者八项基本权利的各类违法违规行为开展自查自纠。业内人士对蓝鲸保险表示,“严监管”仍是主旋律。

值得关注的是,在两家保险公司的违规行为中,不少违规行为涉及支付宝、滴滴出行等第三方平台。那么,平台是否应具备相应保险产品审核机制,在虚假宣传、欺骗投保人等违规行为发生后,平台又能否置身事外?对此,业内人士看法不一,达成共识的则是,保险公司与平台应明确责任划分,对应承担责任。

储蓄银行早有案底,曾被点名对投保人、保险人“两头骗”

来看通报具体情况,监管首先指向“某大型商业银行”,一是违规收取账户年费;二是违规收取小额账户管理费;三是代理销售保险产品行为违规。

自2017年8月1日至2018年12月10日,该银行对福建、四川、西藏部分“绿卡通”借记卡客户名下唯一账户违规收取年费。2017年8月1日至2018年12月10日,对部分客户名下唯一账户违规收取小额账户管理费。

此外,该大型商业银行在代理销售保险产品过程中,亦存在行为违规。部分可回溯视频资料显示,该银行销售人员存在对分红型保险产品承诺固定收益欺骗投保人的问题。举例来看,某支行销售人员介绍某款分红型保险产品时承诺:“这是一款收益保证型产品,年化综合收益率可达3.2%-3.4%”,但实际该产品的分红是不确定的。

在抽查代理销售保险产品可回溯视频资料时,银保监会发现该银行抽查件存在违反保险销售行为可回溯管理制度的问题,录音录像过程中,销售人员未出示投保提示书、产品说明书、投保单、保险合同条款等材料,无消费者签字过程等。

从通报披露的线索来看,蓝鲸保险发现,“绿卡通”为中国邮政储蓄银行发行的借记卡,这也意味着,遭点名银行指向邮政储蓄银行。

事实上,早在2019年6月,邮政储蓄银行就因保险产品销售问题被监管点名,存在“对投保人、保险人两头骗”的问题,基于此,上海银保监局更对邮政储蓄银行上海分行罚款33万,责令改正。

“消费者通常对银行比较信任,由于保险产品相对复杂,消费者难以识别银行在推销产品过程中存在虚假承诺或者误导宣传的成分”,对于银保渠道的销售违规行为,徐昱琛对蓝鲸保险分析称。在其看来,银行制定销售计划、逐级分解销售指标实属正常现象,销售人员存在正向奖励机制及销售指标压力,监管与个人消费者也尚可予以理解,但在实际经营活动中,销售行为应符合各项法规要求,不能“踩红线”。商业银行应当加强对其保险销售从业人员的岗前培训和后续教育,组织其定期接受法律法规、业务知识、职业道德、消费者权益保护等相关培训。

涉“数宗罪”,人保寿险、众安保险侵害消费者合法权益

除储蓄银行外,被点名的两家保险公司分别指向人保寿险以及众安保险。

通报显示,“某人寿保险公司”电销、网销业务欺骗投投保人,在随机抽取2017年1月1日至2018年6月30日期间的电话销售保单中,该人寿保险公司部分保单存在欺骗投保人及隐瞒合同重要内容的问题。部分坐席在电话销售过程中以银行存款名义宣传销售保险产品、未向投保人告知免除承保机构责任条款或告知不全等。

此外,银保监会指出,该公司通过支付宝平台销售的“100万自驾车两全险”和“妈妈乐少儿疾病住院险”存在虚假宣传。“100万自驾车两全险”的“非意外身故/全残”保险责任描述的部分内容在合同条款中并无规定,“意外住院津贴补助”的保险责任与合同条款不一致等。

通过产品名称的搜索对比,蓝鲸保险将目标范围锁定在人保寿险,并致电多个客服人员进行确认。人保寿险官方客服人员在沟通过程中表示,公司的确通过支付宝平台销售名为“100万自驾车两全险”(人保寿险百万身价两全保险(B款))、“妈妈乐少儿疾病住院险”的两款产品,其中,“妈妈乐少儿疾病住院险”已停售,对于停售原因,则未进一步透露,表示“产品都有销售期限”。

值得关注的是,蓝鲸保险实测发现,目前人保寿险“100万自驾车两全险”仍能在支付宝平台找到入口,但无法正常购买,提示“请稍后再试”。

另一家银保监会点名的“某财产保险公司”,则涉及欺骗投保人、多收保费、无理拒赔或未按法定时限履行理赔义务。

历数来看,2017年6月21日至2018年12月10日期间,该财险公司在其官网和APP销售的“尊享e生医疗险2017”、“尊享e生旗舰版”、“女性尊享百万意外险”等5种产品的销售宣传用语与合同条款或事实不符。例如,官网销售的“尊享e生医疗险2017”产品销售宣传页面称“只要确诊癌症,从此无免赔额”、“100%赔付比例”,与合同条款不符。

2017年8月18日至2018年12月22日期间,该财险公司在“滴滴出行”APP司机端销售“拉活宝”车主保障计划和乘客端销售重疾保障计划时,突破向原保监会备案的保险费率表上下限收取保费。

后续理赔方面,该财险公司以提供资料不齐全为由将部分理赔案件作拒赔处理,超出《保险法》规定期限作出核定、支付赔款和发出拒赔通知,无理拒赔或未按法定时限履行理赔义务。

通过多个被“点名”的保险产品名称对比,蓝鲸保险发现,所涉公司指向众安保险。

对于邮政储蓄银行、人保寿险、众安保险的违规行为,监管也予以严厉批评。“三家机构的行为侵害了消费者的知情权、公平交易权、依法求偿权等基本权利,损害了广大消费者合法权益”,银保监会通报指出。

违规背后第三方平台是否担责?业内:主体责任划分需明晰

目光转向侵犯消费者权益的两家保险公司所涉事项,不难发现,部分违规行为均是通过第三方平台进行的。那么,作为保险产品引入方的支付宝、滴滴出行等第三方平台,是否应具备相应审核机制,在例如虚假宣传、欺骗投保人等违规行为发生后,平台又能否可置身事外?

“第三方平台实质起到了保险代理的角色,应当承担相应责任”,北京格丰律师事务所 合伙人郭玉涛律师对蓝鲸保险分析道,在其看来,第三方平台必须要同保险公司一样保护消费者知情权,需要对误导行为负责,“至于其是否去审核过滤,目前没有明确要求,如果后续出现不利后果,第三方平台要承担赔偿责任,或会倒逼其进行保险产品的审核过滤”。

“主要取决于责任划分”,徐昱琛指出,举例来看,在虚假宣传中,“宣传材料是谁提供的,是平台自行做的还是保险公司提供的,如果平台只提供流量,广告和宣传资料都是保险公司提供的,板子更适合打到保险公司身上”。

在徐昱琛看来,目前监管对于第三方平台的监管,主要在于是否具备相应产品代理、销售资质,“我们可以抓住关键,只要保险产品在平台实质有销售的,保险公司就是第一责任人”。

严监管升级,银行保险业迎侵害消费者权益乱象自查自纠

事实上,对于侵犯消费者权益的行为,监管也多有提及。2015年11月13日, 国务院办公厅发布了《关于加强金融消费者权益保护工作的指导意见》,明确了金融机构消费者权益保护工作的行为规范,要求金融机构充分尊重并自觉保障金融消费者的财产权、知情权、自主选择权、公平交易权、受教育权、信息安全权等基本权利,依法、合规开展经营活动,这也是首次从国家层面对金融消费者权益保护进行具体规定,强调保障金融消费者的八项权利。

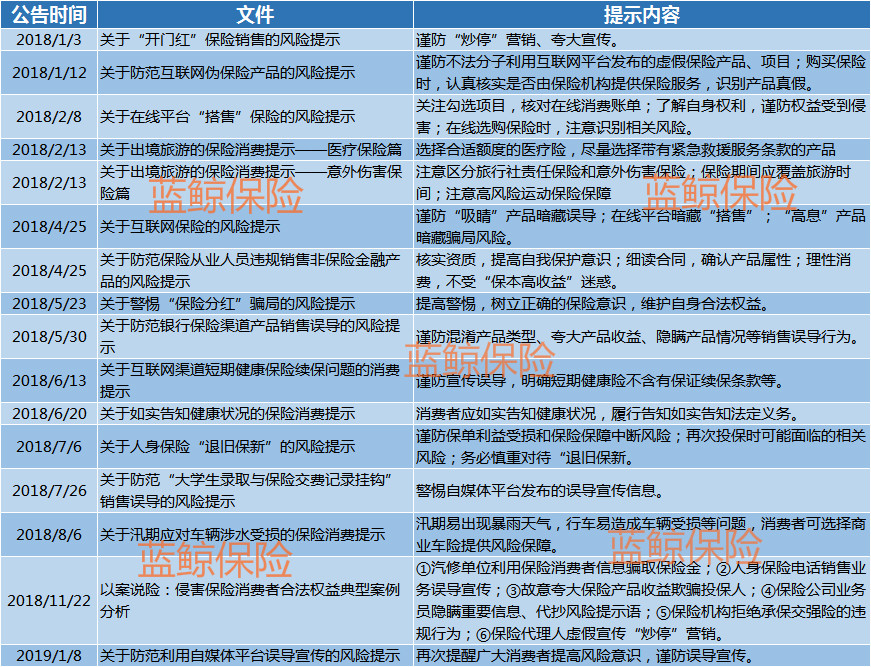

蓝鲸保险梳理发现,2018年以来,监管共发出16份风险提示,从保险产品销售误导、违规“搭售”等多方面对消费者进行风险提示,同时要求市场主体规范行为。

值得关注的是,消费者自我维权意识不足,是业内达成的共识。

“第一,消费者没有意识到被侵权,例如夸大宣传、无理拒赔;第二,消费者被侵权了,但没有注意保存保留证据,造成事实难以查清;第三,消费者不熟悉相应法律法规”,徐昱琛点出,当前网销、电销成违规“重灾区”正是因为有留痕,“保险线下的误导宣传更严重,有的甚至在公司层面误导宣传,这应该是下一阶段监管打击的重点”。

“消费者法律意识明显不够,证据意识缺乏,对于保险产品销售而言,相比保单、发票,宣传单页、营销员术语反而是最重要的证据”,郭玉涛持有相似意见,其建议称,可通过设立专业的保险调解机构,聘请调解员进行调解,便于快速审理、解决纠纷。

据了解,银保监会强调,各银行保险机构要结合侵害消费者权益乱象整治工作,围绕违规收费、销售误导、惜赔拖赔等侵害金融消费者八项基本权利的各类违法违规行为开展自查自纠,严格按照相关法规,合规开展经营活动,切实保护广大消费者合法权益。

“秋雨欲来,银保监会将以严监管为抓手,发现一起查处一起”,一位业内人士向蓝鲸保险分析称,下一步,严监管仍是监管出手整治的“主旋律”。

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

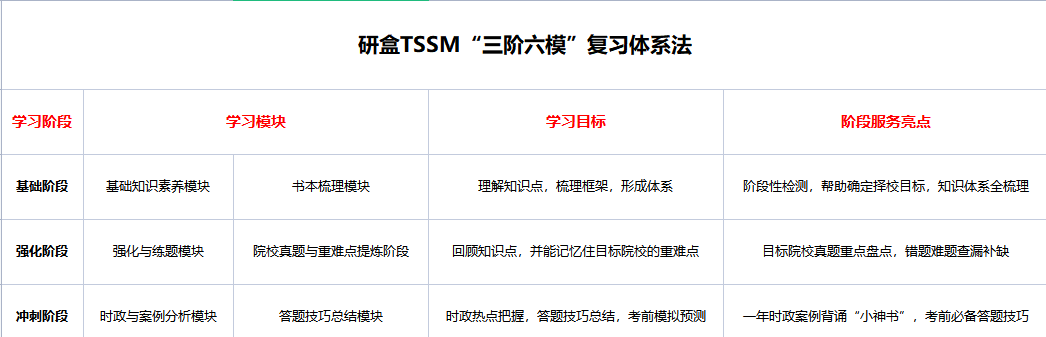

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

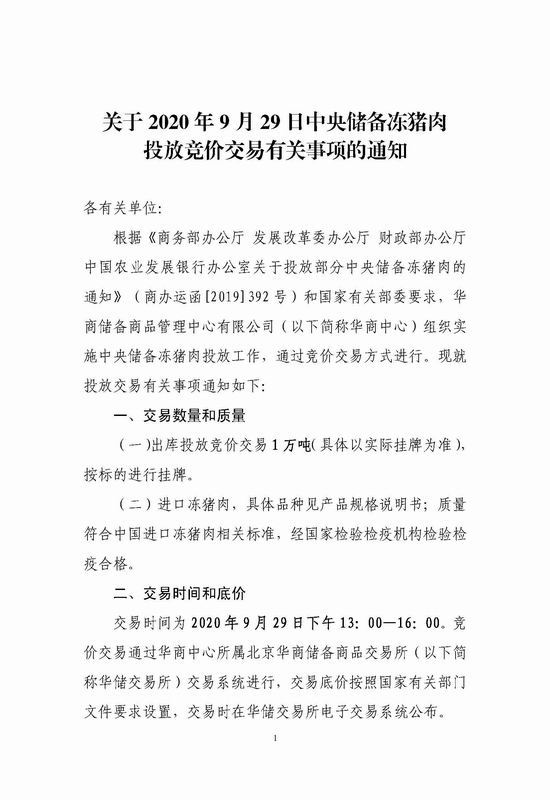

华储网:1万吨中央储备冻猪肉将于9月29日出库投放竞价交易

据华储网消息,9月29日,1万吨中央...

华储网:1万吨中央储备冻猪肉将于9月29日出库投放竞价交易

据华储网消息,9月29日,1万吨中央...

北京地区游戏产业未来将构建“一都五中心”发展格局

2020年9月25日, BIGC 2020北京...

北京地区游戏产业未来将构建“一都五中心”发展格局

2020年9月25日, BIGC 2020北京...

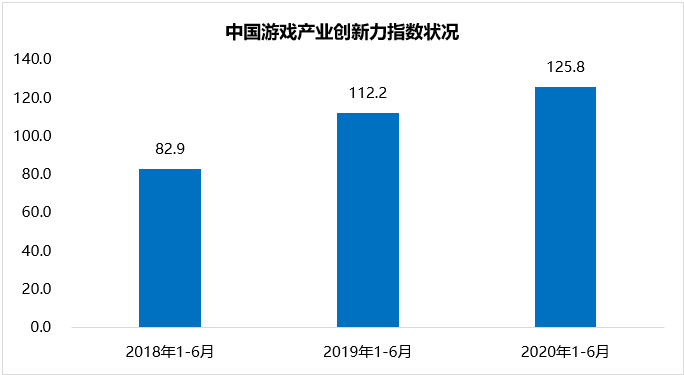

伽马数据:我国前六月游戏产业创新指数同比提升12.1%

2020年9月25日, BIGC 2020北京...

伽马数据:我国前六月游戏产业创新指数同比提升12.1%

2020年9月25日, BIGC 2020北京...

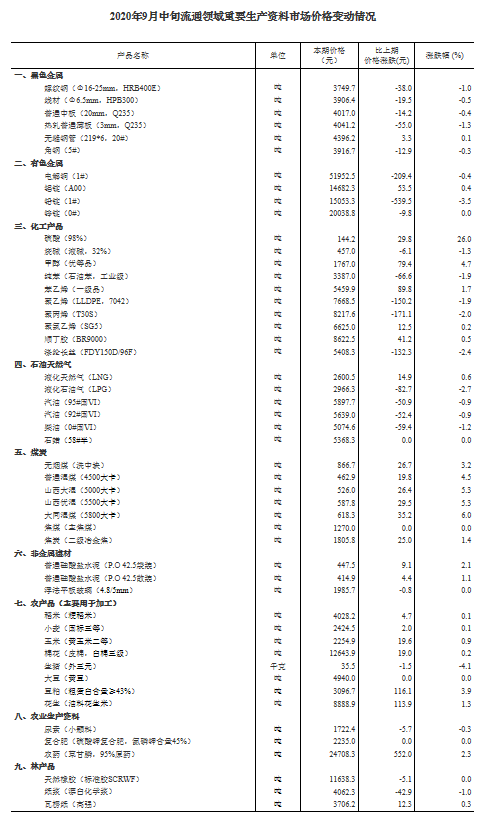

统计局:9月中旬生猪价格环比下降4.1%

据统计局网站消息,统计局今日公布...

统计局:9月中旬生猪价格环比下降4.1%

据统计局网站消息,统计局今日公布...