因欺骗投保人、未按规定使用经备案保险费率、可回溯制度执行不到位等多项违规行为,近日,三家银行保险机构受到处罚。根据银保监会通报,对三家银行保险机构总公司、涉事分支机构及相关负责人合计开出618万元罚单。

存在多项违规行为

根据通报,银保监会在对某寿险公司开展打击侵害消费者权益行为专项现场检查时发现,该公司存在客户信息数据不真实、部分涉及可回溯管理的业务虚假、向原保监会报送的2017年个人医疗理赔数据不真实等提供、编制虚假报告、文件、资料行为;通过支付宝平台销售的“100万自驾车两全险”与“妈妈乐少儿疾病住院险”产品,分别存在以不实宣传欺骗投保人、未按规定使用经备案保险费率行为;此外,经河北、成都等6家电销中心销售的部分保单,存在与事实不符的宣传等欺骗投保人的行为。

银保监会指出,上述行为严重侵害了消费者的知情权、公平交易权等基本权利,损害了消费者合法权益,对该寿险公司共计罚款338万元。其中,总公司罚款共计135万元、6家电销中心罚款共计80万元,行政处罚个人15人,罚款123万元。

同时,针对专项检查中发现的线索,银保监会还对两家银行开展了延伸检查。经查,在代理上述寿险公司保险业务时,两家银行存在销售行为可回溯制度执行不到位、可回溯基础管理不到位、部分可回溯视频质检结果未反馈给保险公司或质检不合格业务占比较高等违规行为,分别被处以罚款200万元、80万元。

“踩雷”可回溯制度

值得留意的是,可回溯管理不到位成为本次三家金融机构“踩雷”的主要原因。

其中,两家银行在代理保险业务时,均存在销售行为可回溯制度执行不到位问题,包括销售人员未出示投保单等相关文书材料,视频中无消费者签字过程;销售人员未出示展业证或身份证明;销售人员未向投保人宣读或未完整宣读免除保险人责任的条款;销售人员未提醒消费者如实填写投保信息及不如实填写的后果;销售人员未告知健康险观察期、合作医疗机构等。

与此同时,两家银行还存在制度落实文件制定滞后问题。保险销售行为可回溯制度于2017年11月1日开始执行,然而,两家银行分别于2018年9月和2月才下发相关管理办法,对保险业务营销关键环节、营销参考话术和录音录像资料保存时间等进行完善。且未将可回溯制度落实情况纳入总行统一制定的人员绩效考核办法。

而从可回溯视频质检结果来看,不合格业务占比较高。如某银行代理的上述寿险公司涉及可回溯管理的业务中,上述寿险公司共质检60226笔。其中,最终质检不合格59083笔,质检不合格率98.1%;合格件仅1143笔,其中包括经补录合格的566件。

此外,上述寿险公司部分涉及可回溯管理的业务虚假,由银行代理的业务存在由该寿险公司的销售人员进行可回溯视频录制的问题,且以上业务公司均向银行支付了手续费。

可回溯管理监管趋严

销售欺骗误导是侵害保险消费者利益的主要问题之一。在业内人士看来,通过对保险销售过程关键环节进行可回溯管理,能够促使保险公司、保险中介机构在销售环节依法合规经营,同时也提醒保险消费者谨慎交易,并为日后保险纠纷处理提前固定证据,解决了消费者保护工作中举证难、取证难的问题。

近年来,对于保险业可回溯管理监管持续从严。继2017年7月出台《保险销售行为可回溯管理暂行办法》后,2018年8月,银保监会发布《关于切实加强和改进保险服务的通知》,要求严格执行销售行为可回溯制度,切实落实“销售行为可回放、重要信息可查询、问题责任可确认”的监管要求。

随后,2019年5月,在《关于开展“巩固治乱象成果促进合规建设”工作的通知》中,“在销售过程中存在欺骗、隐瞒、误导等问题,进行不实、不当宣传推介,未严格落实保险销售行为可回溯制度”被列入非银行领域工作要点。

而在今年1月发布的《关于推动银行业和保险业高质量发展的指导意见》中,银保监会再度明确“健全销售行为可回溯制度,充分披露金融产品和服务信息。”

本次检查是针对银行保险机构在侵害消费者权益方面开展的专项检查,银保监会指出,针对检查中发现的问题,始终坚持从严监管的原则,发现一起查处一起、查实一起严罚一起。各银行保险机构要围绕电话销售、互联网保险、可回溯管理等方面侵害消费者权益的乱象开展自查自纠,严格按照相关法律法规和监管规定,依法、合规开展经营活动,切实保护消费者合法权益。

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

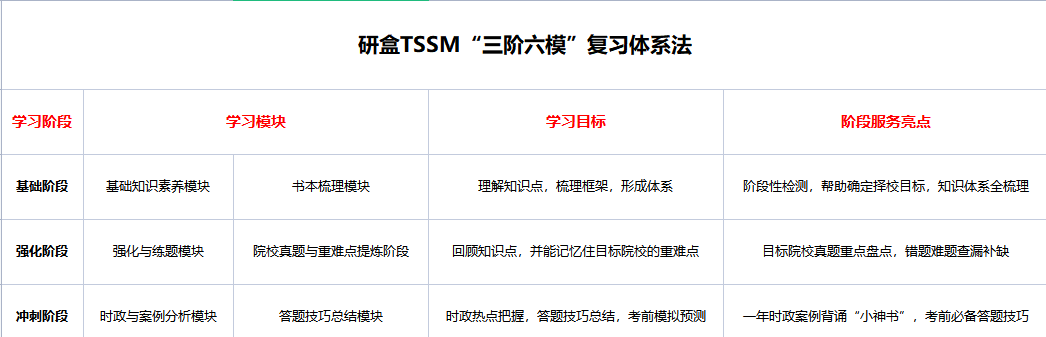

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

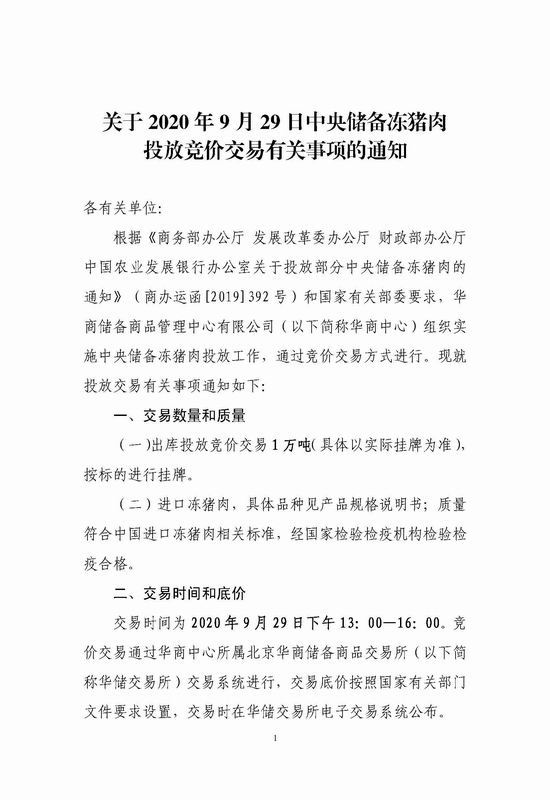

华储网:1万吨中央储备冻猪肉将于9月29日出库投放竞价交易

据华储网消息,9月29日,1万吨中央...

华储网:1万吨中央储备冻猪肉将于9月29日出库投放竞价交易

据华储网消息,9月29日,1万吨中央...

北京地区游戏产业未来将构建“一都五中心”发展格局

2020年9月25日, BIGC 2020北京...

北京地区游戏产业未来将构建“一都五中心”发展格局

2020年9月25日, BIGC 2020北京...

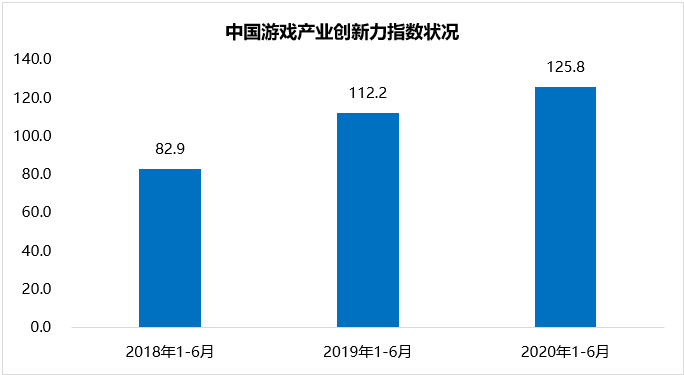

伽马数据:我国前六月游戏产业创新指数同比提升12.1%

2020年9月25日, BIGC 2020北京...

伽马数据:我国前六月游戏产业创新指数同比提升12.1%

2020年9月25日, BIGC 2020北京...

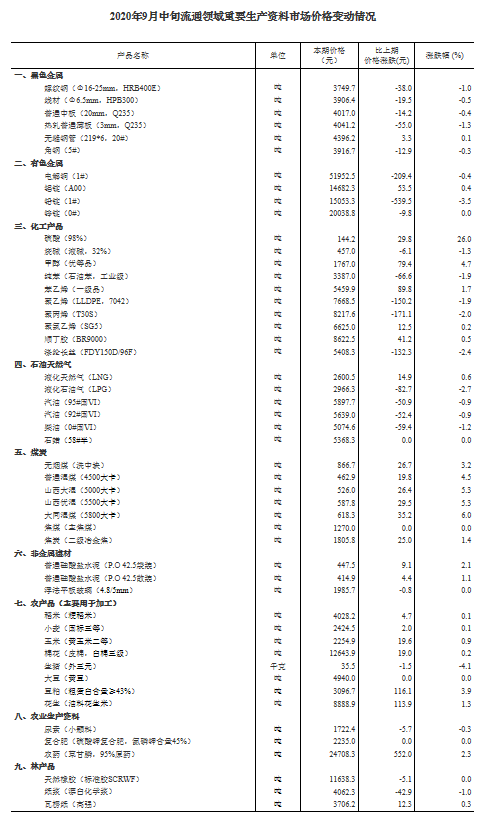

统计局:9月中旬生猪价格环比下降4.1%

据统计局网站消息,统计局今日公布...

统计局:9月中旬生猪价格环比下降4.1%

据统计局网站消息,统计局今日公布...