无论是业绩表现还是创新能力,华夏银行都显得乏善可陈。今年以来,该行还连续吃到罚单,内控管理问题持续受到市场质疑。

6月23日,中国银保监会浙江监管局公布的行政处罚信息公开表显示,华夏银行杭州分行因贷款管理不审慎,个人贷款资金违规流入房市;贷后资金管控不严,贷款资金违规转为本行银承保证金,被罚款人民币60万元。而这已经是华夏银行一个月内吃到的第三张罚单。

再从经营情况看,根据2020年一季报,该行实现归属上市公司股东净利润48.4亿元,同比增长5.13%。若对A股36家上市银行进行统计可以发现,该行这一归母净利润增速在其中仅排名倒数第10;在上市的股份制银行中排名倒数第二,仅高于刚上市不久的浙商银行。

《每日财报》注意到,在二级市场,华夏银行近一年股价表现持续低迷,已跌至近5年低位,今年6月12日触及低点5.99元,之后虽然大盘回升明显,但该行股价6月24日仅收于6.13元。值得注意的是,一季报显示该行每股净资产为13.83元,其股价已经大幅“破净”,目前市净率仅为0.45倍。

显然,资本市场对华夏银行不买账,该行从上到下都需要认真反思。

净利润增速落后同行

华夏银行的净利润增速在股份制行中处于相对落后水平,这种情况在2019年年报中已有显现。

根据《每日财报》的统计,当年,该行实现营业收入847.34亿元,同比增长17.32%;实现归母净利润219.05亿元,同比增长5.04%。统计显示,其归母净利润增速在A股上市的股份制银行中排名最后。

观察该行利润表,其2019年非利息净收入为201.73亿元,同比下降2.49%。其中,手续费及佣金净收入为180.16亿元,小幅增长1.45%;而投资收益降幅较大,同比下滑69.74%至12.31亿元。

具体看该行中间业务情况,银行卡业务、托管及其他受托业务增长较为明显,而代理业务下滑21.51%,信贷承诺业务下滑3.74%。另外,该行手续费及佣金支出增长较快,同比增加29.27%,远高于手续及佣金收入4.73%的增幅。

总体来看,华夏银行的营业收入增幅并不算低,但净利润增幅却远低于营业收入增幅。这是什么原因造成?

《每日财报》发现,该行净利润主要是受营业支出增长的拖累。2019年,华夏银行营业支出为572.37亿元,同比增长25,69%,明显高于营业收入增幅。其中,信用及其他资产减值损失增幅达42.98%至304.05亿元,对业绩侵蚀影响较大;同时业务及管理费也增长10.14%。

在上述因素影响下,华夏银行2019年利润总额为275.63亿元,同比仅增长2.91%,而由于所得税减少6.02%,因此才实现了逾5%的净利润增幅。

今年一季度,华夏银行同样出现类似问题,营业收入增长20.94%,营业支出却增长27.15%。其中业务及管理费、信用减值损失的增幅分别为28.51%、17.02%。

此外,华夏银行的盈利能力并不乐观,2019年多项盈利指标下滑,加权平均净资产收益率、扣除非经常性损益后的加权平均净资产收益率、资产利润率同比分别下降2.06、2.05、0.03个百分点。今年一季度末,上述三个指标同比分别下降0.07、0.04、0.01个百分点。

连吃罚单内控问题引关注

资产质量风险被各家商业银行所重视,华夏银行的不良贷款率曾在2014年至2018年连续5年攀升,其资产质量的变化也是市场关注的焦点。

2019年末,华夏银行不良率为1.83%,同比减少0.02个百分点。不过,在A股36家上市银行中,其和江阴银行并列成为不良率第三高。而且华夏银行不良贷款余额有所增长,去年为342.37亿元,比2018年末增加44.28亿元。

同时,该行拨备覆盖率下降16.67个百分点至141.92%,低于150%的监管要求,在36家上市银行中排名倒数第二,风险抵补水平偏低。

今年一季度末,该行不良率再降0.01个百分点至1.82%,但仍排名上市银行第四高;拨备覆盖率则升至155.87%,排名倒数第三。

除了资产质量,华夏银行的内控管理问题也备受外界关注。

据公开信息显示,2019年该行共收到央行和各地银监分局罚单26张,罚款罚没金额超过1200万元。

而今年以来,华夏银行继续因吃到监管罚单卷入舆论漩涡。

据6月23日消息,华夏银行杭州分行因贷款管理不审慎,个人贷款资金违规流入房市;贷后资金管控不严,贷款资金违规转为本行银承保证金, 被浙江银保监局罚款60万元。

这已是该行近一个月内第三次受罚。6月11日,华夏银行北京分行因同业投资业务严重违反审慎经营规则,被北京银保监局罚款50万元。此前的5月27日,华夏银行沈阳分行由于违法发放个人贷款、浮利分费、发放贷款作为银行承兑汇票保证金,被辽宁银保监局罚款70万元。

而4月15日公布的行政处罚决定书还显示,华夏银行长春分行存在越权查询个人信用数据库、个人信用报告管理不符合安全管理要求、未按规定创建异议处理用户、未按规定创建管理员用户、未按规定及时停用用户的违法行为。华夏银行吉林分行存在未按规定创建异议处理用户、管理员用户设置不符合安全管理要求以及未按规定制定用户口令制度并定期检查口令控制执行情况三宗违法违规行为。这两家分行被人民银行长春中心支行合计罚款30万元。

这么多违规现象在华夏银行出现,就不能用“偶尔”二字搪塞了。至于到底因何出现这种情况,《每日财报》联系华夏银行寻求答案,但一直未获回应。

关键词: 华夏银行

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

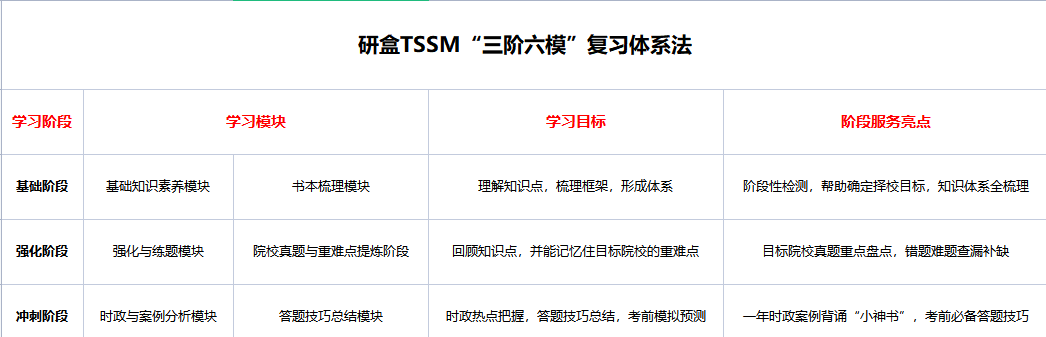

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

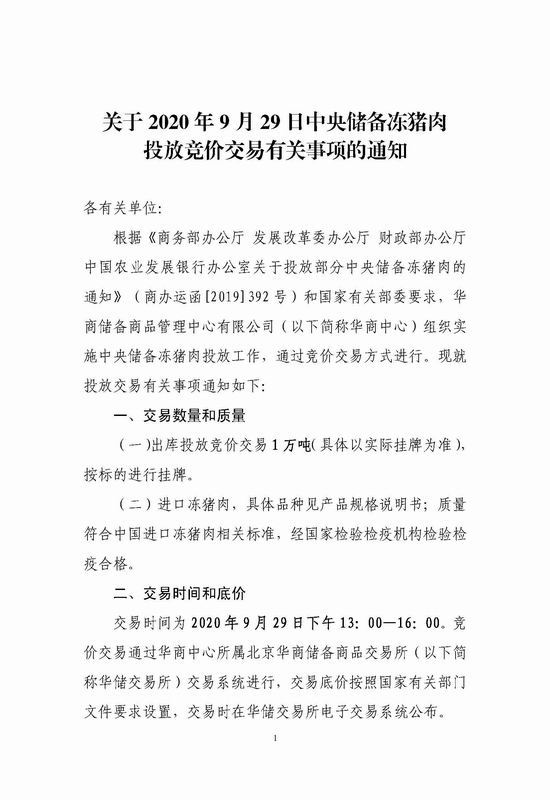

华储网:1万吨中央储备冻猪肉将于9月29日出库投放竞价交易

据华储网消息,9月29日,1万吨中央...

华储网:1万吨中央储备冻猪肉将于9月29日出库投放竞价交易

据华储网消息,9月29日,1万吨中央...

北京地区游戏产业未来将构建“一都五中心”发展格局

2020年9月25日, BIGC 2020北京...

北京地区游戏产业未来将构建“一都五中心”发展格局

2020年9月25日, BIGC 2020北京...

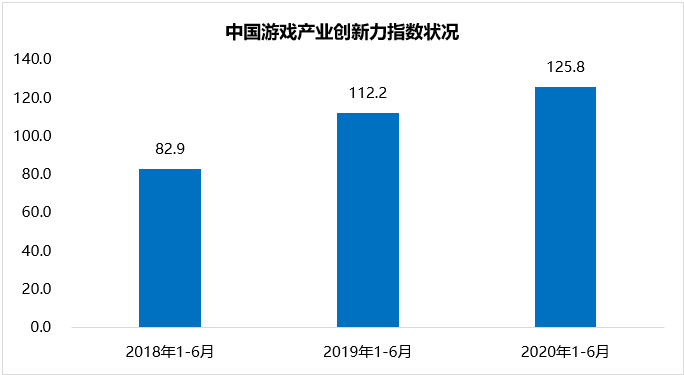

伽马数据:我国前六月游戏产业创新指数同比提升12.1%

2020年9月25日, BIGC 2020北京...

伽马数据:我国前六月游戏产业创新指数同比提升12.1%

2020年9月25日, BIGC 2020北京...

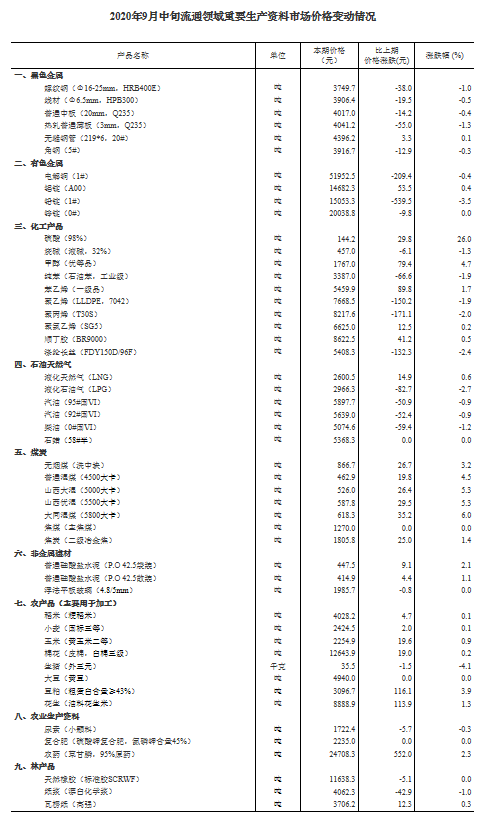

统计局:9月中旬生猪价格环比下降4.1%

据统计局网站消息,统计局今日公布...

统计局:9月中旬生猪价格环比下降4.1%

据统计局网站消息,统计局今日公布...