近日,北京产权交易中心披露信息显示,中水集团远洋股份有限公司(以下简称“中水渔业”,000798.SZ)、大洋商贸有限责任公司(以下简称“大洋商贸”)、北京海丰船务运输公司(以下简称“海丰船务”)分别挂牌转让所持华农财产保险股份有限公司(以下简称“华农保险”)股份。其中,大洋商贸和海丰船务为中水渔业全资子公司。

《中国经营报》记者注意到,这是三家公司自2019年12月以来,第二次公开挂牌转让其所持有的华农保险11%全部股权,挂牌底价1.88亿元。区别于首次转让时采取的整体打包转让策略,此次转让则解除捆绑,即三家股东分别转让其所持股份。

细品三家股东操作,虽然转让底价未变,但是不乏利用分拆尽快出清股权的意味。其中究竟有何缘由?

中水渔业流动资金不足

半年内,中水渔业、大洋商贸、海丰船务先后以捆绑转让方式公开挂牌、到期后又延期挂牌、后又解除捆绑,再度挂牌转让。

2019年12月,中水渔业发布公告称,为进一步聚焦主业发展,中水渔业、大洋商贸、海丰船务拟通过公开挂牌方式联合转让所持有的华农保险11%全部股权,共计11000万股,挂牌底价为1.88亿元。其中,中水渔业、大洋商贸、海丰船务持股比例分别为4.2%、4.16%、2.64%。

依照原定计划,挂牌时间为20个工作日,不过到期后,中水渔业、大洋商贸、海丰船务延长信息披露时间至2020年2月,期间并未出现满足交易条件的意向受让方。

时隔4个月后,2020年6月,中水渔业、大洋商贸、海丰船务再度公开挂牌转让所持股权。与此前不同的是,三方决定解除捆绑转让,单独进行转让其持有的华农保险股份。中水渔业、大洋商贸、海丰船务的转让底价分别为7182万元、7113.6万元、4514.4万元,合计1.88亿元。

中水渔业曾在公开挂牌转让公告称,此次交易有利于其盘活资产,进一步聚焦主业发展,加快实现公司转型升级目标。同时,交易所获收益将用于补充其流动资金。

中水渔业2014~2019年年报显示,实现归属母公司所有者的净利润分别为2104.83万元、-24086.97万元、3566万元、5425万元、5724万元、2248万元,其中2015年和2019年出现明显减少。

记者注意到,2020年3月,中水渔业曾发布关于向其控股股东融资借款的关联交易公告,借款总额度不超过1亿元,利率不高于4.6%,期限一年。

事实上,除中水渔业自身主业经营因素影响外,其对华农保险的投资收益情况亦并不乐观。

年报数据显示,2014~2019年中水渔业所持有的华农保险投资损益分别为555.86万元、549.22万元、264.9万元、105.84万元、18.17万元、-877万元。可以看出,2016年10月,中水渔业放弃华农保险增资扩股优先购买权,持股比例由22%降至11%后,其投资收益呈明显下降趋势,特别是2019年出现投资亏损。

另外,公开挂牌转让公告显示,目前对于华农保险的评估是以2018年业绩作出评估结论,其中账面净资产为11.91亿元,其股东全部权益评估价值为17.07亿元,评估增值5.15亿元,增值率为43.25%。不过,根据华农保险2019年年报披露数据计算,其账面净资产为9.83亿元。

北京产权交易所官网显示,此次披露公告期为自公告之日起20个工作日,截至记者发稿时,点击量最高为中水渔业标的,超过200次,大洋商贸和海丰船务点击量则超过150次。

业绩承压

华农保险2019年业绩并不好看。其2019年年报显示,保险业务收入26.19亿元,投资收益1.35亿元,盈利则出现大幅亏损,净亏损2.16亿元,同比下降2800%。

对于亏损的原因,华农保险表示,受2018年承保保证保险的影响,公司2019年出现了较大的经营亏损。截至2019年12月,公司保证保险保单均已到期,大额赔款已基本支付完毕,风险已得到了充分释放,后续不会再对公司产生较大影响。

华农保险2017~2019年报显示,保证保险和信用保费收入波动较大。其中,保证保险保费收入分别为246.14万元、1009.71万元,28.75万元。信用保险业务仅出现在2018年年报,保费收入129.02万元。

同时,从2018年华农保险原保险保费收入排名前5位的商业保险险种数据看,其中保证保险位第5名,原保险保费收入945.45万元,赔款支出2938.74万元,承保利润-2650.19万元。

而华农保险保证保险业务承保亏损,与网贷平台业务密切相关。如2018年2月,网贷平台邦融汇被曝逾期2.4亿元,而其曾与多家保险公司进行保单质押、履约保证保险等业务合作,其中包括华农保险。

尽管保证保险业务影响了华农保险盈利状况,但从华农保险近五年财报数据来看,其净利润则呈现逐年下降趋势。

具体而言,2015~2019年,华农保险净利润分别为0.25亿元、0.12亿元、0.09亿元、0.08亿元、-2.16亿元。与此同时,保险业务收入则逐年递增,分别为6.77亿元、9.74亿元、16.86亿元、21.82亿元、26.19亿元。

具体业务方面,华农保险保费收入来源依次为车险业务、农险业务、意外伤害险,其中车险业务收入占保险业务收入60%以上。

记者统计华农财险2010~2019年车险业务数据发现,尽管保费收入逐年增长,但赔款支出和承保利润明显承压,特别是近三年。2017~2019年,华农保险车险保费收入分别为12.03亿元、12.75亿元、16.01亿元,赔款支出分别为4.25亿元、5.53亿元、8亿元,承保利润分别为-1.26亿元、-0.88亿元、-1.76亿元。

业内人士表示,财产险公司经营离不开车险业务,但车险市场马太效应明显,中小险企在品牌、渠道、服务等方面很难形成自己的竞争优势,绝大多数公司车险业务持续亏损。而车险业务的盈利需要平衡保费收入、费用率、赔付率之间的关系,降本增效是关键。同时,部分中小险企也逐步向非车业务转型。

银保监会数据显示,2019年财产险业务原保险保费收入增幅放缓,其中主要受车险业务影响,而非车险业务增长迅速。其中,机动车辆保险原保险保费收入8188.32亿元,同比增长4.52%,非车险业务实现原保费收入4828.01亿元,同比增长23.11%。

困局待解

据悉,2015年华农保险制定了“三个三年”战略规划。其中,“第一个三年”让业绩进入快车道,而2019年开始的“第二个三年”则确定了以科技赋能开启转型升级2.0,同时,其称2020年聚焦农险、车险、意健险、互联网四大业务方向,打造核心竞争力。

记者注意到,2019年华农保险将意外健康险作为战略板块,单独成立事业部。同时,中保协信息披露,2019年以来,华农保险与多家保险中介机构进行网络平台合作,包括水滴保险商城、轻松保等,合作保险产品主要为意外健康险。

银保监会数据显示,2020年1~5月,财产险累计实现原保费收入5013亿元,同比增长4.3%。其中,财产险公司健康险业务累计实现原保费收入659亿元,同比增长39.6%;农业保险和责任保险分别累计实现原保费收入337亿元和390亿元,同比增速分别为22.1%和12.4%。

某保险公司中层表示,目前不管是寿险公司,还是财险公司都瞄准健康险市场,但相比之下,财产险公司在客户筛选、费用成本、风险控制方面处于劣势,一旦陷入产品同质化、价格战的恶性循环,很可能会走车险的老路。

另外,华农保险亦在调整车险和农险业务结构,截至2019年末,其车险业务保费收入占比61.13%,农险业务占比25.85%。业内人士表示,农险业务本身就是华农保险的特色,只不过财产险公司发展绕不开车险业务。“有政策和股东支持,对其转型还是有利的。”

除业务布局调整外,华农保险还有设立保险经纪公司、增资、总经理任职等问题尚待解决。

具体而言,2019年12月,华农保险第三次临时股东大会会议审议通过《关于变更华农保险经纪公司出资比例的提案》,不过关于该经纪公司拟注册资本、股东等具体情况,未在公告中披露。

通常保险公司设立保险经纪公司后,有利于控制保险业务经营中的手续费佣金、业务管理费等成本费用。目前,华农保险保费收入销售方式主要以专业代理渠道为主。

此外,2019年7月,华农保险第二次临时股东会议通过《2019年增资扩股方案》,增资后,注册资本由人民币10亿元增至人民币28亿元。其曾在2019年12月表示,增资扩股工作按进度安排有序推进。这是华农保险2006年成立以来的第二次增资,2016年8月,其注册资本由5亿元增至10亿元。

人事变动方面,2019年4月,华农保险总经理张宗韬离职后,总经理职位空缺已超一年。此前,张宗韬曾推行一系列改革措施,让华农保险从中资财产险公司排名倒数第二,一路追赶。

对于华农保险而言,2019年一直在经历各种变动,而2020年其能否在中小险企中闯出一条路,迎来新股东,尚待观察。(记者杨崇 郑利鹏)

关键词: 华农保险,转让股权

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

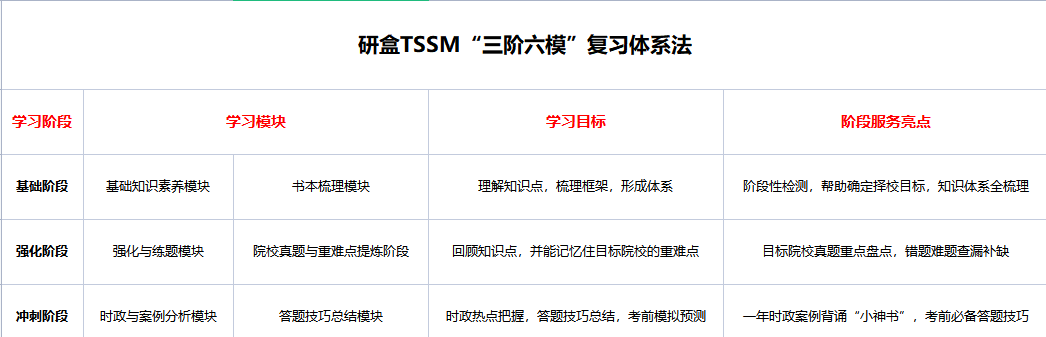

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

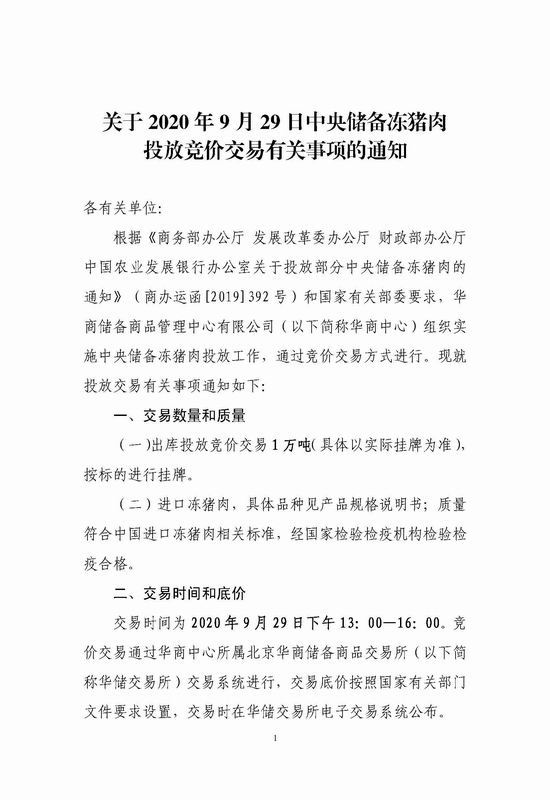

华储网:1万吨中央储备冻猪肉将于9月29日出库投放竞价交易

据华储网消息,9月29日,1万吨中央...

华储网:1万吨中央储备冻猪肉将于9月29日出库投放竞价交易

据华储网消息,9月29日,1万吨中央...

北京地区游戏产业未来将构建“一都五中心”发展格局

2020年9月25日, BIGC 2020北京...

北京地区游戏产业未来将构建“一都五中心”发展格局

2020年9月25日, BIGC 2020北京...

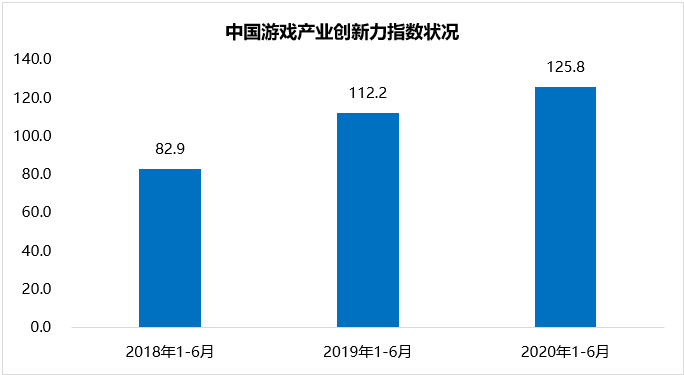

伽马数据:我国前六月游戏产业创新指数同比提升12.1%

2020年9月25日, BIGC 2020北京...

伽马数据:我国前六月游戏产业创新指数同比提升12.1%

2020年9月25日, BIGC 2020北京...

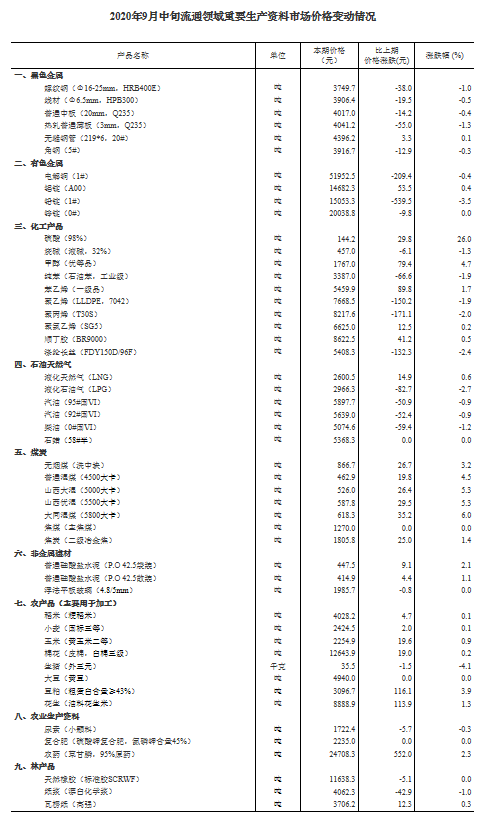

统计局:9月中旬生猪价格环比下降4.1%

据统计局网站消息,统计局今日公布...

统计局:9月中旬生猪价格环比下降4.1%

据统计局网站消息,统计局今日公布...